Thieme: DAX-Korrektur in Sicht

Tabelle und Schaubilder zum Vergrößern anklicken.

*Da in Europa der 1. Mai ein Feiertag war, beziehen sich die Schlusskurse und das Tagesergebnis für die europäischen Börsen und Euro/$ auf den 30. April.

Der DAX hat seit seinem Rekordhoch vom 10. April bis zum Monatsende 8,6% verloren - auf Schlusskursbasis war das Minus mit "nur" 7,6% etwas weniger schmerzlich. Dieser Rückgang, vor dem ich seit einigen Wochen gewarnt hatte, ist der Vorbote für die überfällige Korrektur von mindestens 10% beim DAX. Die 11.000 Marke wird dabei im Sommer wieder getestet werden. Die 10.000 Marke werden wir allerdings nicht in diesem und auch kaum im nächsten Jahr wiedersehen! Die Hausse, die im September 2011 beim DAX begann, bleibt weiterhin intakt. Der DAX wurde im Wochenvergleich und auch auf Monatsbasis im April zum Verlierer (zwei rote Pfeile).

Während die Börsen in Europa am Freitag geschlossen waren, begann der Mai an Wall Street mit deutlichen Index-Verbesserungen, die allerdings das Wochenminus nicht vollständig eliminieren konnten. Am meisten beeindruckte der Euro, der sowohl auf Tagesbasis (Donnerstag) als auch im Wochenverlauf als Sieger hervorging (zwei grüne Pfeile). Das Niveau um $1,05 zum Euro wurde im März und April zweimal erfolgreich getestet. Bis $1,15 kann sich der Euro noch verbessern. Dann allerdings ist das Erholungspotential ausgeschöpft, obwohl von der Kaufkraft her betrachtet die Parität um $1,25 zum Euro liegt. Das Zins-Differential von 10-jährigen Staatsanleihen zwischen Deutschland (0,37%) und den USA (2,11%) ist mit rund 1,75% einfach zu hoch, um einen Anstieg über $1,15 zu rechtfertigen.

Trotz seiner jüngsten Verbesserung liegt der Euro bezogen auf den Jahresbeginn weiterhin an letzter Stelle (roter Pfeil), während die Wiener Börse (ATX) seit drei Wochen den DAX als beste Anlage seit Jahresbeginn abgelöst hat (grüner Pfeil).

Der April gehörte dem Öl. Den größten Anstieg wies Texas-Öl (WTI) mit einem Plus von über 25% (grüner Pfeil) auf. Nordsee-Öl (Brent) kam auf den zweiten Platz. Damit wurden die Verluste vom ersten Quartal beim "schwarzen Gold" vollkommen überwunden. Allerdings sollte ein nochmaliger Rückgang vor Jahresmitte beim Ölpreis nicht überraschen, da die Lagerbestände in den USA auf einem 80-jährigen Höchststand liegen.

Im Blog vom 14. März und auf meiner Hotline empfahl ich den Kauf von USO - ein Anlageprodukt, das die Preisentwicklung von Texas-Öl widerspiegelt. Seitdem ist der Kurs über 25% gestiegen. Gewinne sind jetzt bei einer Notierung von über $20 zur Hälfte mitzunehmen. Die restliche Position ist mit einem Stopp um $20 abzusichern. Auf meiner Hotline gibt es hierzu weitere Details und Empfehlungen.

Edelmetalle sind wieder im oberen Bereich meines Kaufniveauszurückgefallen. Die Kaufbandbreite beim Gold liegt zwischen $1.100 und $1.175, beim Silber zwischen $15 und $16 und beim Platin - Tagesverlierer am Freitag ()roter Pfeil) - zwischen $1.025 und $1.150 - jeweils pro Feinunze. Die auf meiner Hotline empfohlenen Minenwerte - Newmont Mining, Barrick Gold und Freeport-McMoRan erzielten Kursgewinne von 25% bis 50% bis Ende April.

--new_page--

Das US-Wachstum lag laut erster Hochrechnung im ersten Quartal mit einem geschätzten Plus von nur O,2% deutlich unter den Erwartungen. Das schlechte Winter-Wetter beeinflusste die Statistik. Erfahrungsgemäß kommt es bei der endgültigen Berechnung des BIP noch oft zu deutlichen Abweichungen von der ersten Hochrechnung, da die vollständigen Daten für das Quartal erst in zwei Monaten vorliegen.

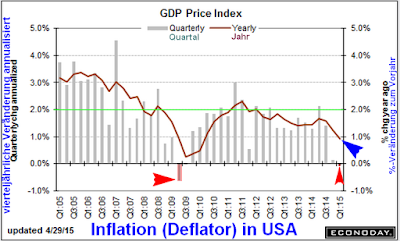

Der Deflator (Preis-Index) fiel im ersten Quartal um 0,1% (roter Pfeil) Dies war das erste Minus seit dem zweiten Quartal 2009 (horizontaler roter Pfeil). Der Hauptgrund für den Preis-Rückgang war der starke Einbruch beim Öl.

Im Vergleich zum Vorjahr stieg der Deflator um weniger als 1% (blauer Pfeil). Dies ist der geringste Anstieg seit 2010 und liegt damit deutlich unter der für die Notenbank angestrebten 2%-Marke. Aufgrund dieser moderaten Inflationsentwicklung, ist die US-Notenbank in keinem Zugzwang. Die erste Leitzinserhoehung wird es frühestens im Herbst aber wahrscheinlich sogar erst am Jahresende geben. Der Anstieg wird dabei 0,25% sein im Vergleich zum Null-Zins-Satz von heute.

--new_page--

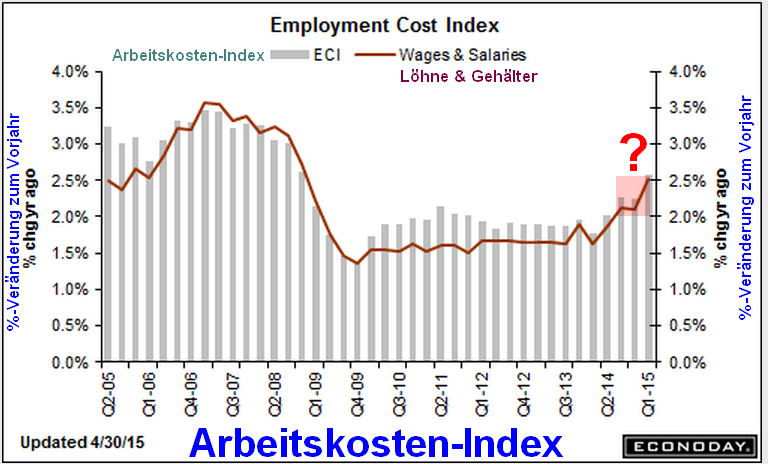

Der von der US-Notenbank ebenfalls beachtete Arbeitskosten-Indexstieg im ersten Quartal mit 2,6% auf das höchste Niveau seit 2008 und ist damit ein gewisses Warnsignal, dass die Zeit der geringen Inflation bald vorüber sein mag, es sei denn, dass Produktionsverbesserungen den Anstieg bei den Arbeitskosten wieder ausgleichen.%2BApril%2B2015.png)

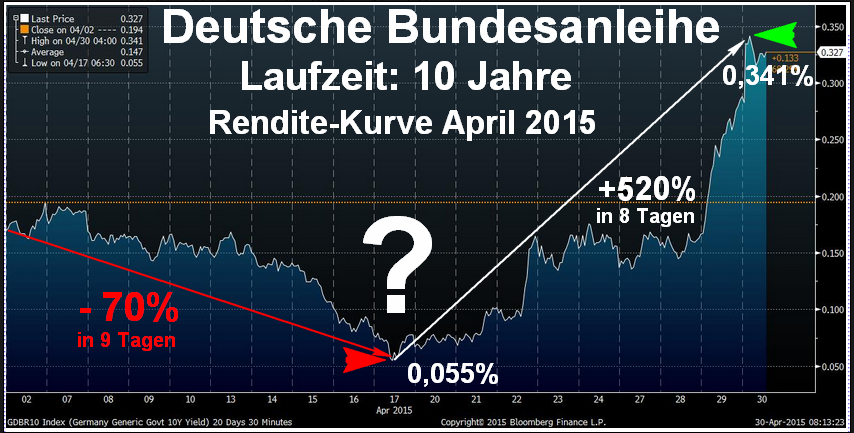

Am Rentenmarkt kam es im April zu einer dramatischen Entwicklung. Fiel die Rendite von 10-jährigen deutschen Bundesanleihen bis Monatsmitte um 70% auf einen neuen historischen Tiefstand von 0,055% (roter Pfeil), so folgte ein nicht minder eindrucksvoller Anstieg von 520% (grüner Pfeil) bis Ende April! Zwar ist die Rendite von 0,341% historisch betrachtet immer noch sehr niedrig, jedoch bahnt sich hier eine überfällige Zinswende an.

--new_page--%2B-%2BApril%2B2015.png)

Auch im Jahresrückblick zeigt sich die enorme Rendite-Veränderung bei deutschen Anleihen. Die hier gezeigten Daten beruhen auf den jeweiligen Tagesschlusskursen.%2B1989-2015%2B(April).png)

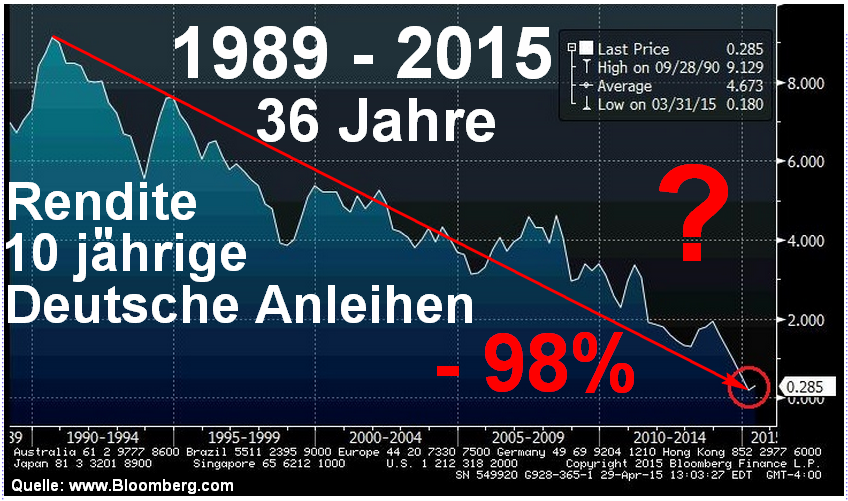

Seit 1989 sind die Renditen von 10-jährigem deutschen Staatsanleihen bis Mitte April um 98% gefallen! Dies bedarf keines weiteren Kommentars.

Das nächste Chartbild zeigt die Entwicklung für 10-jährige deutsche Anleihen am 29. April. Die Rendite stieg um 80% an nur einem Tag. Überträgt man diese Entwicklung auf den DAX, so entspricht dies einem Tagesanstieg von fast 10.000 Punkten! Atemberaubend!! Die Renditen werden am deutschen Rentenmarkt im Jahresverlauf weiter steigen.

--new_page--%2B29.%2BApril%2B2015.png)

Auf der Invest-Messe in Stuttgart sprach ich mit Peter Heinrich vom Börsen Radio am 17. April.

Die Heiko Thieme-Story – und: "Wir fahren derzeit mit Schallgeschwindigkeit an der Börse!"Im Interview hören Sie die persönliche Geschichte von Heiko Thieme, die Erfolge, die beste Anlage. "An der Börse sollte man sich immer christlich verhalten: Immer dann nehmen, wenn alle geben wollen und immer geben, wenn alle nehmen wollen."